IRR اور ROI کے درمیان فرق | آئی آر آر بمقابلہ ROI

کلیدی فرق - آئی آر آر بمقابلہ ROI

سرمایہ کاری کرتے وقت کئی عوامل پر غور کیا جاسکتا ہے، جہاں واپسی اہم کردار ادا کرتی ہے. سرمایہ کاری کو ان کی آمدنی کے لۓ اندازہ کیا جاسکتا ہے نہ صرف پانچویں سرمایہ کاری کے بعد، بلکہ پیشن گوئی کے فارم میں دارالحکومت تفویض کرنے سے پہلے. IRR (واپسی کی اندرونی شرح) اور ROI (سرمایہ کاری پر واپسی) اس مقصد کے لئے دو بڑے پیمانے پر استعمال کے اقدامات ہیں. IRR اور ROI کے درمیان اہم فرق یہ ہے کہ IRR اس شرح کی ہے جس پر ایک منصوبے کی موجودہ قیمت صفر کے برابر ہے، ROI سرمایہ کاری سے سرمایہ کاری سے اصل رقم کا فیصد کے طور پر حساب کرتا ہے.

فہرست

1. جائزہ اور کلیدی فرق

2. آئی آر آر کیا ہے

3. ROI کیا ہے

4. سائڈ موازنہ کی طرف سے سائیڈ - آئی آر آر بمقابلہ ROI

5. خلاصہ

آئی آر آر کیا ہے

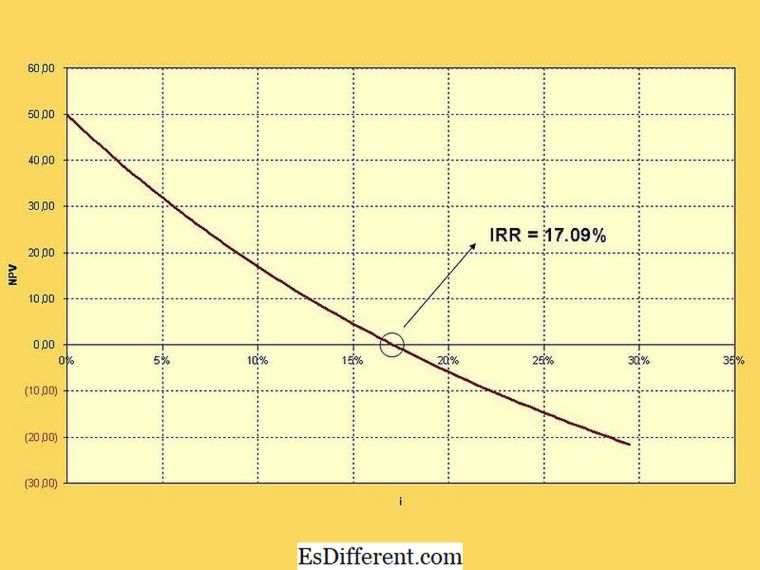

آئی آر آر (واپسی کی اندرونی شرح ) ڈسکاؤنٹ کی شرح ہے جس پر ایک منصوبے کے نیٹ پیشنٹ صفر ہے. اس منصوبے سے متوقع واپسی کی پیش گوئی کا اندازہ ہے.

نیٹ پیش کردہ قیمت (این پی وی)

مستقبل کی تاریخ میں این پی وی آج اس کی قیمت کے برعکس (اس وقت) رقم کی رقم کی قیمت ہے. دوسرے الفاظ میں، مستقبل کی نقد بہاؤ کی موجودہ قیمت یہ ہے.

ای. جی: $ 5 کی رقم 5 سال کے وقت ہی اس کی قدر نہیں ہوگی، اس سے کم $ 100 کی قیمت ہوگی. یہ پیسے کی وقت کی قیمت کی وجہ سے ہے جہاں پیسہ کی حقیقی قیمت افراط زر کے نتیجے میں کم ہو جاتی ہے.

ڈسکاؤنٹ کی شرح

مستقبل کی نقد بہاؤ کی موجودہ قیمت کے لئے استعمال شدہ رعایت کی شرح

این پی وی کے فیصلہ کے اصول

- اگر این پی وی مثبت ہے اس کا مطلب یہ ہے کہ اس منصوبے کو شیئر ہولڈر کی قیمت تشکیل دے گی. اس طرح، اسے قبول کرو.

- اگر این پی وی منفی ہے تو اس کا مطلب یہ ہے کہ اس منصوبے کو شیئر ہولڈر کی قیمت کو تباہ کرے گا. اس طرح، اسے مسترد کرو.

آئی آر آر کا حساب کرنے کے لئے، منصوبے کی نقد کی بہاؤ کو رعایت کے عنصر کا حساب کرنے کے لۓ لیا جانا چاہئے جو صفر کے این پی وی کے نتیجے میں ہے. IRR مندرجہ ذیل فارمولہ کا استعمال کرتے ہوئے شمار کیا جاتا ہے.

IRR = R ایک + این پی وی ایک / (NPV ایک - این پی وی بی ) * (R 2 a -r 2 ب )

اس منصوبے کے ساتھ آگے بڑھنے کا فیصلہ اس منصوبے اور اصل آر آر آر سے متوقع ہدف IRR کے درمیان فرق پر منحصر ہے. مثال کے طور پر، اگر ہدف IRR 6٪ ہے اور آئی آر آر پیدا ہو 9 فیصد ہے، تو کمپنی کو اس منصوبے کو قبول کرنا چاہئے.

آئی ار آر کا استعمال کرنے کا بنیادی فائدہ یہ ہے کہ یہ منافع کے بجائے نقد بہاؤ کا استعمال کرتا ہے جس سے زیادہ درست تخمینہ فراہم ہوتا ہے کیونکہ اکاؤنٹنگ کے طریقوں سے نقد بہاؤ متاثر نہیں ہوتے ہیں. تاہم، ایک منصوبے کے لئے مستقبل کی نقد کی بہاؤ کی پیشن گوئی کی کئی مفکوموں کا سامنا ہے اور غیر ضروری حالات کے مطابق درست طریقے سے پیشن گوئی کرنا بہت مشکل ہے.اس طرح، یہ حد سرمایہ کاری کے آلے کے طور پر اس انداز کی تاثیر کو کم کر سکتی ہے.

Figure_1: آئی آر آر (واپسی کی داخلی شرح) گراف

ROI کیا ہے

ROI سرمایہ کاری سے واپسی حاصل کرنے کے لئے ایک اہم آلہ کے طور پر درجہ بندی کیا جا سکتا ہے. یہ سرمایہ کاروں کی طرف سے اکثر استعمال شدہ فارمولہ ہے جو کسی مخصوص سرمایہ کاری کے لئے اصل آمدنی کی رقم کے تناسب کے لحاظ سے کتنی واپسی حاصل کی جاتی ہے. یہ ذیل میں فی صد کے طور پر شمار کیا جاتا ہے.

ROI = (سرمایہ کاری سے فائدہ - سرمایہ کاری کی لاگت) / سرمایہ کاری کی لاگت

ای. جی: سرمایہ کاری اے XYZ لمیٹڈ کے 50 ایوئئٹی حصص 2015 میں ہر ایک $ 7 کی قیمت کے لئے خریدا. 31. 01. 2017 حصص ہر ایک $ 11 کی قیمت کے لئے فروخت کر رہے ہیں، فی حصہ $ 5 کا فائدہ. اس طرح، ROI کی حیثیت سے شمار کیا جاسکتا ہے،

ROI = (50 * 11) - (50 * 7) / 50 * 7 = 57٪

ROI بھی مختلف سرمایہ کاری سے واپسیوں کی موازنہ میں مدد کرتا ہے؛ اس طرح، ایک سرمایہ کار اس کو منتخب کرسکتا ہے جو دو یا زیادہ سے زیادہ اختیارات کے درمیان سرمایہ کاری کرے.

کمپنیاں سرمایہ کاری کے لئے سرمایہ کاری کے لئے استعمال کیا جاتا ہے کہ کس طرح اچھی طرح سے آمدنی پیدا کرنے کے لئے استعمال کیا جاتا ہے کے طور پر ROI کا حساب.

ROI = آمدنی دلچسپی اور ٹیکس / دارالحکومت سے پہلے

آئی ار آر اور ROI کے درمیان کیا فرق ہے؟

- مختلف آرٹیکل مڈل ٹیبل سے پہلے ->

آئی آر آر بمقابلہ ROI |

|

| آئی آر آر کی شرح ہے جس پر نیٹ پیشنٹ قیمت صفر ہے. | ROI سرمایہ کاری کی اصل رقم کے فیصد کے طور پر سرمایہ کاری سے واپسی ہے. |

| استعمال کریں | |

| یہ مستقبل کے سرمایہ کاری کے قابل عمل کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے. | یہ گزشتہ سرمایہ کاری کی قابل عمل کا فیصلہ کرنے کے لئے استعمال کیا جاتا ہے. |

| حساب میں عناصر | |

| یہ نقد بہاؤ کا استعمال کرتا ہے | یہ منافع کا استعمال کرتا ہے. |

| حساب کے لئے فارمولہ | |

| IRR = R ایک + این پی وی ایک / (NPV ایک - این پی وی ب ) * * (R 9 ایک -r 2 ب ) | ROI = آمدنی دلچسپی اور ٹیکس / دارالحکومت سے پہلے |

خلاصہ - آئی آر آر بمقابلہ ROI

IRR اور ROI یہ ہے کہ وہ دو قسم کے سرمایہ کاری کے لئے استعمال کیا جاتا ہے؛ آئی آر آر مستقبل میں منصوبوں اور پہلے سے ہی بنایا سرمایہ کاری کی viability کی جانچ کے لئے ROI کا جائزہ لینے کے لئے. چونکہ آئی آر آر مستقبل میں نقد بہاؤ کی پیشن گوئی کے حامل ہے، اس کی تاثیر پر منحصر ہے کہ وہ کس طرح درست طریقے سے پیش گوئی کی جا سکتی ہیں. دوسری طرف ROI، اس طرح کے پیچیدہ نہیں ہے. تاہم، ROI سرمایہ کاری کے وقت کی مدت میں اہمیت نہیں رکھتا جس سے بہت اہم ہے کیونکہ بعض سرمایہ کاروں کو تھوڑی عرصے سے انتظار کرنے کی مخالفت کی جتنی کچھ سرمایہ کاروں کو نسبتا زیادہ سے زیادہ واپسی حاصل کرنے کی مخالفت ہوتی ہے.

حوالہ:

1. // www. ایگگ گلوبل. کام، ACCA -. "ACCA - پہلے سوچیں. "واپسی کی داخلی شرح | مالیاتی انتظام میں ایف ایف ایم بنیادیں | اکاؤنٹنگ میں بنیادیں | طلباء | ACCA | ACCA گلوبل. این پی. ، ن. د. ویب. 13 فروری 2017.

2. "موجودہ قیمت کا حساب | اکاؤنٹنگکچ. "اکاؤنٹنگ کوک. com. این پی. ، ن. د. ویب. 13 فروری 2017.

3. "سرمایہ کاری پر واپسی (ROI): فوائد اور نقصانات. "YourArticleLibrary. کام: اگلا نسل لائبریری. این پی. ، 13 مئی 2015. ویب. 14 فروری 2017.

تصویری عدالت:

1."IRR1 - Grieger" صارف کی طرف سے: Grieger - کامن ویکیپیڈیا کے ذریعہ اپنے کام (عوامی ڈومین) کے ذریعے